¿Son Legales las Comisiones por Recargo en el E-commerce? Un Análisis Comparativo en América Latina

Una práctica que se está volviendo casi común en establecimientos es el cobro de un porcentaje sobre el valor total de la compra, por hacer pago con tarjeta de crédito o débito. Estos recargos no son meramente un detalle administrativo; representan un elemento crucial en la estructura de costos que debe ser meticulosamente considerado para asegurar la sostenibilidad financiera y la transparencia en la experiencia del cliente.

Las comisiones por recargo impuestas a las transacciones con tarjetas de crédito representan una práctica financiera que suscita tanto debate como diferenciación en las políticas comerciales y legales a lo largo de América Latina. Mientras que algunos países permiten estas comisiones como una forma de transferir los costos de procesamiento a los consumidores, otros, como Colombia, las prohíben para proteger al consumidor y fomentar el uso de medios de pago electrónicos. Este artículo ofrece un análisis comparativo de la situación legal de las comisiones por recargo en varios países de América Latina en contraste con la legislación colombiana.

¿Qué es una Comisión por Recargo?

Antes de abordar las diferencias regionales, es esencial entender qué son las comisiones por recargo. Una comisión por recargo es un pequeño porcentaje que un comerciante añade a la transacción cuando un cliente elige pagar con tarjeta de crédito. Esta tasa adicional tiene como objetivo compensar los costos que el comerciante debe asumir para procesar el pago por tarjeta, costos que son impuestos por las compañías de tarjetas de crédito. Dichas comisiones pueden variar dependiendo del tipo de tarjeta y del acuerdo entre el comerciante y la entidad procesadora de pagos.

La Importancia de las Comisiones por Recargo para los Comerciantes

1. Compensación de Costos:

La principal justificación para implementar comisiones por recargo es la necesidad de cubrir los costos asociados con la aceptación de tarjetas de crédito. Las tarifas de procesamiento de pagos pueden mermar los márgenes de ganancia de los comerciantes, especialmente en productos con márgenes bajos. Al trasladar este costo al consumidor, los comerciantes pueden mantener sus precios competitivos sin sacrificar su rentabilidad.

2. Estímulo para el Uso de Alternativas de Pago:

Los recargos pueden actuar como un disuasivo para el uso de tarjetas de crédito, incentivando a los clientes a optar por métodos de pago alternativos que son menos costosos para el comerciante, como el débito directo, las transferencias bancarias o incluso los pagos en efectivo.

3. Transparencia en la Fijación de Precios (precificación):

La implementación de comisiones por recargo introduce un elemento de transparencia en el proceso de compra, al explicitar los costos adicionales asociados con determinados métodos de pago. Esto permite que los clientes tomen decisiones informadas sobre cómo desean proceder con la transacción.

4. Sostenibilidad del Modelo de Negocio:

Para los pequeños comerciantes y aquellos con volúmenes de ventas más bajos, las comisiones por recargo son esenciales para asegurar la viabilidad de su modelo de negocio. Sin estas comisiones, los costos fijos de procesamiento de pagos podrían representar una carga insostenible.

Implicaciones para los Clientes

Para los clientes, las comisiones por recargo pueden verse como un costo adicional, pero es importante que entiendan por qué existen y cómo les afectan. La inclusión de estas comisiones por parte de los comerciantes debe hacerse de manera justa y transparente, asegurando que los clientes estén plenamente conscientes del recargo antes de finalizar la compra.

Además, los consumidores deben tener en cuenta que los recargos no son universalmente aplicados; algunos comerciantes optan por absorber los costos de procesamiento de pagos como una inversión en servicio al cliente. Sin embargo, esta es una decisión que cada negocio debe tomar basándose en su propia estructura de costos y estrategia de precios.

La Situación en América Latina

En América Latina, la legalidad y la aplicación de las comisiones por recargo varían significativamente. En México, Chile y Perú, la imposición de estas comisiones es legal bajo ciertas condiciones, como la necesidad de informar al cliente de manera transparente. En Colombia, sin embargo, las comisiones por recargo están prohibidas, y los comercios deben asumir los costos de procesamiento de las tarjetas de crédito como parte de sus gastos operativos.

México

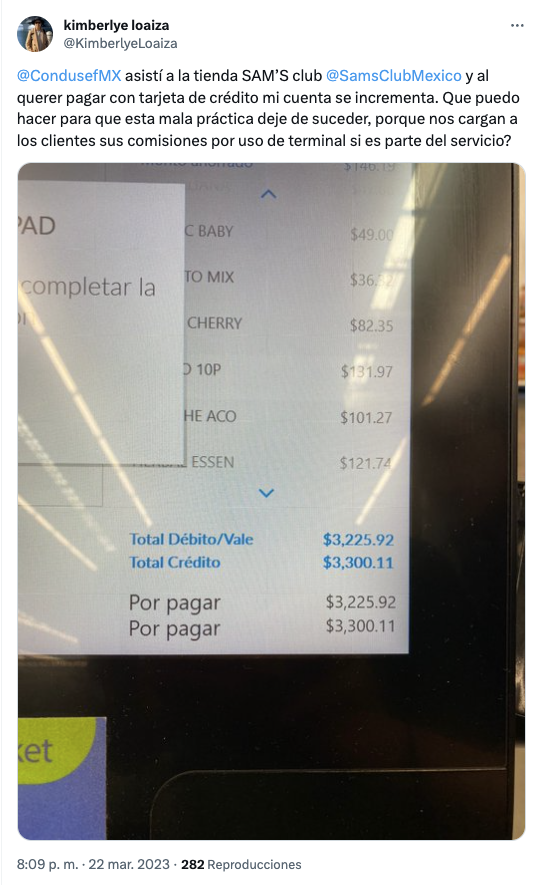

En México, la situación es más compleja. Aunque la CONDUSEF ha indicado que el cobro de una "comisión" o "recargo" adicional en pagos con tarjeta de crédito o débito es indebido, existen ciertos sectores donde el uso de comisiones por conveniencia es más común y a veces tolerado, como en la venta de boletos para eventos (cine, conciertos, teatros), servicios de hospedaje, y en algunas plataformas de comercio electrónico. Estas prácticas, según CONDUSEF, van en contra de los contratos establecidos con las instituciones bancarias, donde se señala que el costo del uso de terminales punto de venta no debe repercutir en el cliente. La CONDUSEF enfatiza que este tipo de cobros afecta la inclusión financiera y da un mensaje erróneo de que pagar con tarjeta es más caro que en efectivo. Además, recuerda que el uso de tarjetas de crédito o débito ofrece beneficios a los comerciantes, como aumentar el potencial de ventas y mejorar la seguridad al manejar menos efectivo.

Perú

En Perú, la situación legal respecto a las comisiones por recargo es algo más flexible en comparación con otros países de la región. Según Verónica Vergaray, directora del área de Competencia y Propiedad Intelectual en el estudio PPU, aunque la ley peruana no prohíbe expresamente estos cobros, establece ciertas condiciones para los comercios que deseen implementarlos. Las empresas deben informar adecuadamente al consumidor sobre la existencia de cualquier recargo al precio del producto o servicio a adquirir, asegurándose de que no se le pida más dinero al momento de hacer el pago con tarjeta sin haberle avisado previamente.

Esta práctica, si bien no está explícitamente prohibida, debe ser analizada bajo las normas de protección al consumidor, particularmente en lo que respecta a la provisión de información clara y veraz. Por lo tanto, cualquier recargo debe ser comunicado de manera transparente y antes de la toma de decisión de compra por parte del consumidor.

El Caso Particular de Colombia

Contrastando con la situación de otros países de la región, en Colombia la regulación es clara: la imposición de comisiones por recargo es ilegal. La Superintendencia Financiera de Colombia establece que los comerciantes no pueden cobrar a los clientes una comisión adicional por el uso de tarjetas de crédito o débito. Esta medida busca proteger al consumidor de gastos adicionales y promover una economía digital inclusiva.

Impacto de la Regulación Colombiana

La prohibición de las comisiones por recargo en Colombia supone que los comerciantes deben ser estratégicos en la absorción de los costos de transacción con tarjeta, lo cual puede incluir un ajuste en los precios generales o la búsqueda de eficiencias operativas que compensen estos gastos.

Estrategias Financieras Alternativas

Dada la prohibición en Colombia, los comercios electrónicos deben explorar métodos alternativos para manejar los costos de procesamiento, como la negociación con bancos por tarifas más bajas o la promoción de métodos de pago que no incurran en comisiones, como transferencias bancarias o billeteras electrónicas. Te recomendamos ofrecer un descuento por pagos que no sean con tarjetas de crédito , puede alentar a más clientes a pagar en efectivo y puede ayudar tanto a la empresa como al cliente a evitar tarifas adicionales.

Conclusión

Cada país tiene su propia política con respecto a las comisiones por recargo, reflejando distintas filosofías y enfoques regulatorios en cuanto al equilibrio entre los intereses de los comerciantes y la protección al consumidor. Mientras que en países como México, Chile y Perú se permite trasladar ciertos costos al consumidor bajo condiciones de transparencia, en Colombia la legislación está orientada hacia la protección del consumidor y a la promoción de un uso más amplio de los pagos electrónicos.

Estas diferencias resaltan la diversidad de enfoques en el ecosistema de comercio electrónico en América Latina y pone de manifiesto la necesidad de que los comerciantes electrónicos estén bien informados sobre las regulaciones locales para desarrollar estrategias de precios y cargos que se alineen con la ley y las expectativas de los consumidores.

En resumen, las comisiones por recargo en el comercio electrónico son un mecanismo defensivo y estratégico para los comerciantes. Su implementación cuidadosa y transparente puede resultar en una estructura de precios más justa y sostenible, beneficiando tanto a los comerciantes como a los consumidores a largo plazo. En la era digital actual, donde las transacciones sin efectivo son la norma, entender y aplicar adecuadamente estas comisiones se convierte en un elemento diferenciador en la experiencia de compra en línea.